親から相続した不動産や、その不動産をいくらで購入したかを証明する書類をなくしてしまったときに取得費が分からない場合も多いでしょう。

取得費が分からないと譲渡所得がいくらになるか見当がつかず、税金をいくら払わなければいけないのか計算できないため不安になってしまいます。

本記事ではハウスメーカーで住宅用地の仕入れに携わっていた私が、不動産の取得費が不明な場合の税金の計算方法や税金を少なくできる特例などを解説します。

これから不動産売却をする人は支払う税金を少なくできるかも知れません。

- 不動産取得費用の基礎知識

- 取得費が不明なときの税金の計算方法

- 不動産売却後の確定申告に関して

不動産の取得費用の基礎知識

そもそも不動産の取得費用とはどのような費用のことを指し、何の費用でしょう。

ここでは不動産の取得費用の基礎知識について解説します。

不動産を取得するときにかかった費用

取得費用を大きく分けると「実額取得費」と「概算取得費」の2つがあります。

まずはそれぞれの算出方法や特徴について解説します。

実額取得費

実額取得費とは「不動産を購入するときに実際にかかった費用のこと」です。

不動産を取得するために必要になった経費を購入費用に加えると実額取得費になります。

不動産の対象が住宅の場合、経年劣化で価値が減少していくので、購入費用から減価償却費を差し引いて計算します。

実額取得費は以下の書類で計算することができます。

- 売買契約書

- 契約書

- 請求書

上記の書類は不動産の購入の際に売主から受け取っています。

もし紛失してしまうと実額取得費を計算できなくなるので、大事に保管することをおすすめします。

概算取得費

概算取得費とは不動産の売却で得た代金の5%に当たる費用を指します。

前述の実額取得費用が不明な場合に概算取得費を使用します。

また実額取得費よりも概算取得費のほうが金額が大きい場合、概算取得費を選択して税金の算出に使うこともでき、税金を少なくすることができます。

ただし、基本的に概算取得費用は実額取得費よりも高額になることが多いので、書類を紛失していない限り、実額取得費を用いて税金を算出するのがおすすめです。

もし概算取得費が実額取得費よりも高い場合は、税金を多く支払うことになってしまうので、気をつけましょう。

不動産売却するときに課税される税金を算出するために必要

不動産を売却するときに「なんで取得費を知っておかなければいけないの?」と疑問に感じる人も多いでしょう。

なぜ取得費を算出しなければいけないかというと、不動産を売却するときに課税される税金を正確に把握するためです。

不動産を売却したときの税金は以下の計算で求めることができます。

譲渡所得 = 不動産の売却金額 -(取得費 + 譲渡費用)

算出した譲渡所得に、所有期間に応じた税率を掛けたものが税金として算出できます。

譲渡費用は土地を売るためにかかる費用で、取得費は譲渡所得を正しく計算するのに必要になります。

土地と建物の取得費は分ける

土地と建物で取得費を計算する方法は大きく異なります。

土地の取得費の場合は購入費用に経費を足すだけで計算できますが、建物の場合は減価償却費を差し引かなければいけないので複雑になります。

そのため、取得費を計算するときには土地と建物で計算を分けて考えましょう。

建物の減価償却費は建物の構造や使用用途によって異なります。

また、マンションや建売住宅を購入した場合には消費税が加算されているので、消費税から逆算して購入費用を計算することが可能です。

取得費に含まれるものリスト

土地や建物などの不動産を購入するときには、購入費用や経費を取得費に含むことができます。

なるべく経費に計上できる費用を多くすることで、正しい税金を支払うことが可能です。

- 仲介手数料

- 登記費用

- 造成費用

- 不動産取得税

- 特別土地保有税

- 建築費用

- 解体費用

- 測量費用

- 住宅ローンの利子

- 訴訟費用

- リノベーション費用

不動産を購入するためにローンを組むことが一般的ですが、不動産を使用するまでに支払った「利子」は取得費に含められます。

また不動産の所有権を巡って争った場合には、訴訟費用も取得費として計上できます。

取得費に含まれないものリスト

以下のような費用は取得費に含まれません。

- 修繕費

- リフォーム費用

- ハウスクリーニング費用

- ローンの保証料

- 不動産を使用開始したあとのローンの金利や

- 火災保険料

- 管理費、修繕積立金

- 引っ越し費用

- インターネット加入費用

- 家電家具の購入費用

- 町内会費

リノベーション費用は取得費として計上できますが、リフォーム費用は計上できません。

理由については下記で解説しています。

取得費は不動産を取得するためにかかった費用を指すため、取得後にかかった費用や不動産とは直接の関係がない費用については取得費に計上できません。

取得費が不明なときの税金の計算方法

不動産を購入したときの書類をなくしてしまったり、親の不動産を相続したときなど取得費が分からないことは多くあります。

ここでは取得費が不明なときの税金の計算費用について解説します。

概算取得費を活用する

不動産を取得したときの費用が不明な場合、売却価格の5%を取得費として計算します。

この場合、建物があったとしても減価償却は考慮することはないので、基本的に税額は割高になります。

概算取得費を活用したときの式は以下のようになります。

譲渡所得 = 不動産の売却価格 -(不動産の売却価格 ✕ 5% + 譲渡費用)

概算取得費以外を活用する方法

概算取得費を使用して譲渡所得額を算出すると、適正な税額よりも高額になってしまうことがあります。

そのような場合少し特殊な方法ですが、取得時と譲渡時の市街地価格指数割合によって、譲渡価格から取得費を算出することができます。

しかし一般的には概算取得費を用いて計算するので、この計算方法を使用したい場合には税理士などの専門家に相談することをおすすめします。

リフォームやリノベーションをした場合どうなるか

リフォーム費用は取得費として計上されず、リノベーション費用は取得費として計上されます。

言葉の意味が似ているため誤解されることが多いですが、本来は全く異なるものです。

リフォームは古くなったり壊れたりした設備などを元に戻すという意味を持っており、修繕費として扱われ、取得費には計上できません。

リノベーションはすでにある住宅に改良工事を行って、新しい機能や価値を付け加えることを指します。

例えば新しいキッチンを導入したり、間取りを変更するなどがリノベーションに当たります。

リノベーションは基本的支出に該当するため、取得費に計上できます。

しかしリノベーションを行った場合でも、以下の基準に該当するものは修繕費用として計上されます。

- 3年以内の周期で修繕、改良が行われているもの

- ひとつの改良費、工事費用が20万未満

- 明らかに原状回復工事と見なされるもの

- 区分不明の工事で、費用が60万円未満または取得価額10%以下の場合

上記に該当する場合はリノベーション工事だったとしても修繕費用に計上され、取得費に含めることができなくなります。

不動産の取得費用の内訳が不明な場合

土地と建物を合わせた購入代金は分かるけど、片方ずつの金額が分からないということがあります。

取得費の内訳が分からないときは以下の方法を使用して算出しましょう。

消費税額から計算する

最も一般的な方法ですが、消費税額から建物の価格を計算することができます。

土地は消費税が課税されていないので、消費税がかかっている部分は建物だと考えられます。

以下のような式で取得費を求められます。

建物の取得費 = 売買契約書に記載された消費税額 ÷ 契約当時の消費税率

土地の取得費 = 税抜き価格 – 建物価格

消費税率は年代によって異なります。購入当時の税率を使って計算しましょう。

| 年代 | 税率 |

|---|---|

| 1989年4月1日~1997年3月31日 | 3% |

| 1997年4月1日~2014年3月31日 | 5% |

| 2014年4月1日~2019年9月30日 | 8% |

| 2019年10月1日~ | 10% |

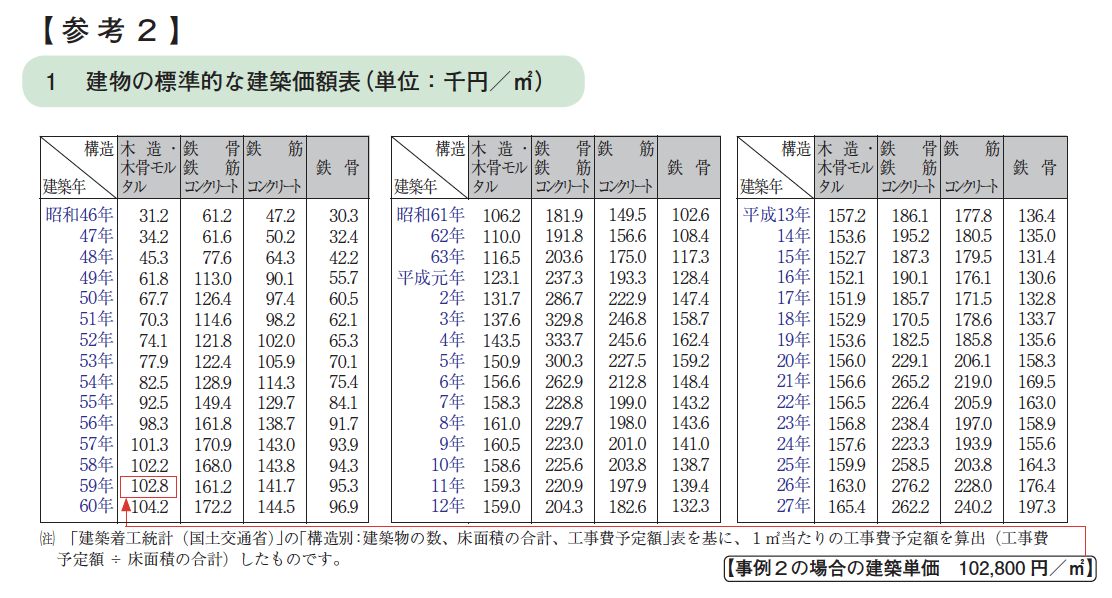

標準的な建築価額から算出

消費税が課税される前から所有している不動産や個人間売買で不動産を所有した場合には、標準的な建築価額から取得費を算出します。

建物を登記した記録から建築年と構造を確認して、下記の表に照らし合わせて建築時の建築単価を求めます。

引用:国税庁

固定資産評価額で按分(あんぶん)する

固定資産評価額で按分(あんぶん)して、取得費の内訳を求めることができます。

計算式は以下の通りです。

土地の購入代金 = 売却金額 ✕ 土地の固定資産評価額 ÷(建物の固定資産税評価額 + 土地の固定資産税評価額)

建物の購入代金 = 売却金額 ✕ 建物の固定資産評価額 ÷(建物の固定資産税評価額 + 土地の固定資産税評価額)

減価償却費の計算方法

売却する不動産に建物がある場合には、取得費から減価償却費を引いて計算する必要があります。

減価償却費用は以下の計算方法で求められます。

償却費 = 建物の購入代金 ✕ 0.9 ✕ 償却率 ✕ 経過年数

また最終的な建物の取得費は以下の式で求められます。

譲渡所得 = 不動産の売却金額 -(取得費 + 譲渡費用)- 減価償却費

課税譲渡所得の計算方法

不動産の取得費が明確になったら、課税される譲渡所得の計算を行います。

課税譲渡所得は以下の計算式で求められます。

課税譲渡所得 = 譲渡所得 -(特別控除)

譲渡所得から特別控除を差し引いたものを課税譲渡所得とするので、なるべく特例などを使用して控除を行うことをおすすめします。

使用できる可能性のある特例は以下で解説します。

また、上記の課税譲渡所得に税率を掛けたものが支払うべき税金となるので、不動産の売却でかかる税金を計算することもできます。

不動産売却後の確定申告は必要?

「税金の計算は難しいからなるべく確定申告をしたくない」という人は少なくありません。

しかし基本的に不動産を売却したあとは確定申告をする必要があります。

譲渡所得が発生した場合は絶対に必要

売却代金から取得費や売却にかかった経費を差し引いても、利益が発生した場合は譲渡所得税が課税されるので、必ず確定申告が必要です。

不動産の売却によって譲渡所得が20万円以上の場合には職業に関わらず、確定申告をする必要があるので、忘れずに行いましょう。

譲渡所得が発生しなくてもしたほうがいい

不動産を売却するときに、購入費用よりも安い金額で売却したときには、利益が発生しないため、本来確定申告をする必要がありません。

しかし売却損があったときには、控除を受けて税金の負担を軽くすることができるため、確定申告をしたほうがいいでしょう。

控除を受けると収める税金を少なくしたり、納めた税金が返ってきたりするので、譲渡所得が発生しなくても確定申告をするのがおすすめです。

決められた期間内に申告する

確定申告を行う期間は「不動産を売却した翌年の2月中旬〜3月中旬」です。

その年によって多少前後することもありますが、期間を過ぎてしまわないように注意しましょう。

確定申告の期限を過ぎてしまうと「延滞税」や「無申告課税」などの税金が課税されるので、期間内に申告してください。

確定申告を行う方法は以下の3つがあります。

- 税務署の窓口で申告する

- 郵送で申告する

- e-Taxで電子申告

確定申告について分からない場合には、税務署の窓口で確定申告を行いましょう。

税務署の職員が申告の手順を説明してくれます。

郵送で申告する場合は通信日付印の日付が申告期限内になる必要があるので、余裕を持って郵送しましょう。

受けられる特例を確認する

不動産を売却したときに、以下で紹介する特例を受けると課税譲渡所得を減らせるので、税金の支払いを少なくすることができます。

居住用財産の3,000万円特別控除

マイホームを売却した場合、所有期間の長短にかかわらず譲渡所得から3,000万円を控除できます。

この特例を使用すれば、マイホームの売却益が3,000万円あったとしても課税譲渡所得をゼロにすることができるため、税金を支払う必要がなくなります。

この特例を使用するとかなりの金額の税金を節約できるため、不動産を売却したときは適用できるか確認しましょう。

適用される条件は以下の通りです。

- 自分が住んでいた家屋や土地を売却した場合

- 以前住んでいた場合は、住まなくなった日から3年が経過する日がある年の12月31日までに売却すること

- 売却した相手が親子や夫婦などの近親者でないこと

- 家屋を取り壊した場合は、家屋を取り壊した日から1年以内に土地譲渡契約を締結し、住まなくなった日から3年が経過する日がある年の12月31日までに売却すること

- 家屋を取り壊してから譲渡契約を締結する日まで貸し駐車場などの用途で使っていないこと

この特例を使って譲渡所得がゼロになったとしても確定申告は必要なので、申告するようにしましょう。

10年超の居住用財産を譲渡した場合の軽減税率の特例

家屋が取り壊された年の1月1日時点で所有期間が10年を超えているときなど、自分が住んでいた家を売って一定の要件を満たす場合は、譲渡所得税額に掛けられる税率を低くすることができます。

基本的に掛けられる所有期間ごとの譲渡所得の税率は以下の表のようになります。

| 所有期間 | 税率 |

|---|---|

| 所有期間が5年以上 | 20.315% |

| 所有期間が5年未満 | 39.63% |

特例を使用した場合税率は以下のように変化します。

| 金額 | 税率 |

|---|---|

| 6,000万円以下の部分 | 14.21% |

| 6,000万円超の部分 | 20.315% |

所有期間はちょうど10年経てば良いわけではなく、「売却した年の1月1日時点」なので注意が必要です。

またこの特例を適用するには以下の要件を満たす必要があります。

- 自分が住んでいた家屋や土地を売却した場合

- 以前住んでいた場合は、住まなくなった日から3年が経過する日がある年の12月31日までに売却すること

- 売却した相手が親子や夫婦などの近親者でないこと

- 家屋を取り壊した場合は、家屋を取り壊した日から1年以内に土地譲渡契約を締結し、住まなくなった日から3年が経過する日がある年の12月31日までに売却すること

- 家屋を取り壊してから譲渡契約を締結する日まで貸し駐車場などの用途で使っていないこと

この特例は上記の「居住用財産の3,000万円特別控除」と併用することが可能です。

10年以上住んでいる土地を売却する際は、特例が適用できるか確認しましょう。

相続空き家の3,000万円特別控除

相続や遺贈によって、親が住んでいた家を取得した場合、一定の要件を満たすことで譲渡所得の金額から3,000万円を控除できます。

仮に特例を使用すると、親が3,000万円で取得した不動産を6,000万円で売却し、利益が3,000万円残ったとしても、特例で控除されるため収める税金をゼロにできます。

特例を適用することによって収める税金が大きく変わるので、実家を相続して売却した場合には適用できるか確認しましょう。

特例を受けるための要件は以下の通りです。

- 親が住んでいた家や土地を相続し、令和5年12月31日までの間に売却した

- 相続が開始された日の年の12月31日までに売却すること

- 売却代金が1億円以下であること

- 売却した相手が親子などの近親者でないこと

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

この特例は不動産売却で損失が生じたときに使用できる特例です。

今まで住んでいた家を売却して、損失が生じた場合、譲渡損失をその年の給与所得などの別の所得と損益通算できます。

例えば5,000万円で購入したマイホームを3,000万円で売却し、新しいマイホームを購入したときに使用できます。

この場合、2,000万円の譲渡所得が生じているので、譲渡した年と翌年3年間の合計4年間で損失を繰り越すことができます。

もし給与所得が500万円であれば、譲渡した年から4年間は所得税をゼロにすることができます。

特例を受けるための要件は以下の通りです。

- 自分が住んでいた家屋や土地を売却した場合

- 以前住んでいた場合は、住まなくなった日から3年が経過する日がある年の12月31日までに売却すること

- 売却した年の1月1日時点で所有期間が5年を超えていること

- 建物を取り壊した場合、取り壊した年の1月1日時点で所有期間が5年を超えていること

- 建物を取り壊した場合、取り壊した日から1年以内に土地譲渡契約を締結し、住まなくなった日がある年の12月31日までに売却すること

- 建物を取り壊したあとに貸し駐車場などの用途で使用していないこと

- 譲渡した前年の1月1日から翌年12月31日までに新しい住宅を取得し、新しい住宅を取得した日からその年の翌年12月31日までに住み始めていること

- 新しい住宅の床面積が50㎡以上であること

- 償却期間10年以上の住宅ローン残高があること

公共事業のために不動産を売却した場合の5,000万円の特別控除

公共事業などのために土地や建物などの不動産を売却した場合、譲渡所得から5,000万円を控除できます。

控除される金額は非常に高額ですが、仮に譲渡が2年に渡ったとしても最初の年にしか適用されません。

特例を受けるための要件は以下の通りです。

- 売却した土地や建物が固定資産であること

- その年の公共事業のために売却した資産の全部について、収用等に伴い代替資産を取得した場合課税の特例を受けていないこと

- 最初に買取りなどの申し出があった日から6ヶ月が経過した日までに不動産を売却していること

- 公共事業の施工者から最初に買取りなどの申し出を受けた者が譲渡していること

こうした不動産売却時の特例に関しては以下の記事でも詳しく解説しています。こちらもぜひ参考にしてみてください。

オススメ記事

【2022年版】相続した不動産を売却する前に読みたい!どうなる税金?節税できる?お得な特例を見逃すな!

この記事では売却時にかかる税金や相続した不動産に関わる「特例」について詳しく解説していきます。 相続が発生するとさまざまな事務手続きで手一杯になってしまうかと思いますが、不動産業者にまかせて売り急ぐことがないようにしっかり準備しておきましょう。

不動産売却の大まかな流れ

不動産を売却するときの大まかな流れを解説します。

不動産会社へ査定依頼する

不動産を売却する場合、不動産会社に査定依頼を行います。

ポイントとしては複数の会社に依頼することです。

不動産会社は会社ごとに得意不得意があるので、複数の会社を比べて検討することで、より良い条件で売却できる不動産会社を見つけることができます。

また同時に自分で売却予定の不動産の相場を知ることも大切です。

不動産の成約価格を調べられるサイトを利用して、売却する不動産の売買価格を調べましょう。

相場を把握することで、悪質な不動産会社につけ込まれるリスクを解消することができます。

また売却できるおおよその目星を付けられるので、適用できそうな特例なども調べられるでしょう。

売却価格を決めて、売り出す

依頼する不動産会社が決定したら、媒介契約を締結します。

媒介契約には3種類あり、どの媒介契約を結ぶか選びましょう。

| 有効期限 | 報告義務 | 自己発見取引 | 同時に契約できる不動産会社の数 | |

|---|---|---|---|---|

| 専属専任媒介 | 3ヶ月以内 | 1週間に1度以上 | 不可 | 1社のみ |

| 専任媒介 | 3ヶ月以内 | 2週間に1度以上 | 可 | 1社のみ |

| 一般媒介 | 3ヶ月以内 | 義務無し | 可 | 2社のみ |

上の媒介契約になるほど、売却活動に力を入れてもらいやすく、専属専任媒介が最も力を入れて売却してくれます。

そのため条件の良い不動産以外は専属専任媒介か専任媒介で依頼するのがおすすめです。

反対に駅からの距離が近く、条件の良い不動産の場合は一般媒介契約を複数の会社と結んだ方がより高く買ってくれる買主を見つけられます。

媒介契約を結んだあとは、不動産会社の担当者と打ち合わせて、いくらで売りたいなどの要望を伝えます。

また期限が決まっている特例もあるためいつまでに売りたいという希望も伝えておきましょう。

金額や要望がまとまったら不動産会社は売却活動を行います。

買主が見つかったら契約

不動産の購入希望者が現れたら不動産会社は見学の予約を取り付けます。

売却する不動産が土地のみの場合は、売主が立ち会う必要はありません。

購入希望者の見学時にゴミが落ちていないか確認しておきましょう。

売却する不動産が遠方にある場合には、専門業者に依頼して定期的に土地を管理してもらうようにして不動産の見た目を整えましょう。

購入希望者が不動産の購入を決定したら、売買契約を締結します。

不動産会社が契約日を調節するのでその日までに売買契約書へ捺印しておきます。

売買契約が締結されたタイミングで不動産会社への仲介手数料を支払う義務が発生します。

仲介手数料は売却金額ごとに上限金額が決められているので、契約締結時に半額を支払います。

買主が売買契約を解除する可能性もあるので、仲介手数料を全額支払うのはやめておきましょう。

決済を行なって引き渡し

不動産の引き渡しは売買契約を結ぶときに日付を決定します。

基本的に決済と引き渡しは同日に行われますが、売主や買主の希望によって別の日で行うことも可能です。

そして買主は売主から手付金以外の代金を受け取り、不動産の引き渡しを行います。

このタイミングで不動産会社に残りの仲介手数料を支払います。

固定資産税については引き渡し前の分は売主負担となり、引き渡し以降は買主負担となるのが一般的になります。

引き渡しが終了したら、翌年に確定申告を忘れずに行いましょう。

まとめ

- 取得費が不明な場合は、基本的に概算取得費を使用する

- 取得費に含まれるものとそうでないものを明確に分ける

- 譲渡所得税を支払うときは、使用できる特例を確認する

不動産売却をしたあとに譲渡所得額がプラスになっている場合には確定申告が必要です。

またマイナスになっている場合も特例を使用する場合には確定申告を行いましょう。

譲渡所得額を計算するためには不動産の取得費用を調べる必要がありますが、基本的には売買契約書を保管しておき、確認できるようにしましょう。

もし売買契約書を紛失してしまった場合には概算取得費などを活用して、取得費を割り出します。

税金の計算は個人では難しいので、税務署や税理士のサポートを受けるのも1つの手です。

サポートを受けて正しく確定申告を行いましょう。